甲企业用全资子公司A公司100%股权(计税基础6亿元,作价9亿元)以及1亿元现金,收购乙公司全资子公司B公司100%股权(计税基础5亿元,作价10亿元)。双方未执行新会计准则,未计提长期股权投资减值准备。双反选择特殊性税务处理,请计算双方应确认的股权转让所得及新取得股权的计税基础。

分析:本案中,甲公司由于支付了部分现金对价,只能作为股权收购方,乙公司作为股权转让方。本案股权支付比例为9÷10=90%。

一、股权转让方乙公司

1、会计处理

借:长期股权投资---A公司9

银行存款1

贷:长期股权投资---B公司5

投资收益5

2、税务处理

确认转让B公司时非股权支付部分的股权转让所得或损失=(被转让资产的公允价值-被转让资产的计税基础)×(非股权支付金额÷被转让资产的公允价值)=(10-5)×(1÷10)=0.5(亿元)。

确认取得A公司100%股权的计税基础=被转让股权的原计税基础×股权支付比例=5×90%=4.5(亿元)。

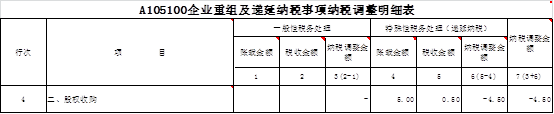

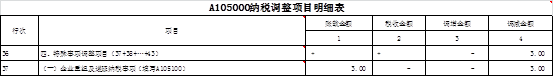

3、纳税申报调整

二、股权收购方甲公司

1、会计处理

借:长期股权投资---B公司10

贷:长期股权投资---A公司6

投资收益3

银行存款1

2、税务处理

本案中,由于甲公司获得的对价全部为股权支付,因此不确认转让A公司股权的所得或损失。

确认取得B公司100%股权的计税基础=被转让股权的原计税基础+被转让方已经确认的所得=5+0.5=5.5(亿元)。

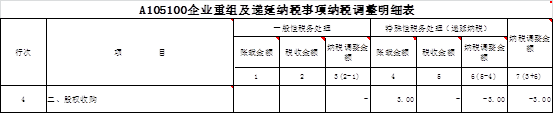

3、纳税申报调整

重点领域

合作建房纳税争议 房地产开发烂尾楼纳税争议 重大涉税案件刑事辩护 重大税案行政诉讼代理 企业所得税纳税争议特色服务

汇算清缴收入计算风险 重大民商税款分担争议 无形资产摊销费用扣除纳税争议 境内外所得纳税争议 项目合作利润分成所得税款分担代理范围

税案委托 法律援助 法学专家论证 专家证人出庭 司法鉴定评估关于我们

联系我们 关于我们 税法专家 智律网 屋连网QQ/微信号

1056606199