2018年汇算清缴早已结束,不知道各位做汇算清缴是否顺利呢?我们有个金属制造业的客户就很头疼,因为他的专管员说他不是高新技术企业,不能享受研发费用加计扣除的税收优惠,让客户调账,否则不能完成汇算清缴。

企业如果有研发活动,自然可以享受研发费用加计扣除的政策,与是否为高新企业毫无关系,只是我们的客户被“权威”唬住了!且听小编分析,揭穿虚假“权威”,充分享受研发费用加计扣除75%的优惠!

哪些行业不能加计扣除?

不适用的行业:烟草制造业、住宿和餐饮业、批发和零售业、房地产业、租赁和商务服务业、娱乐业

除上述六大行业外,均可享受研发费用加计扣除政策。客户为金属制造业,非上述禁止行业,当然可以享受税收政策优惠!

注意:看一下工商登记的所属行业是不是真的是你们主营的行业?有没有误中雷区?

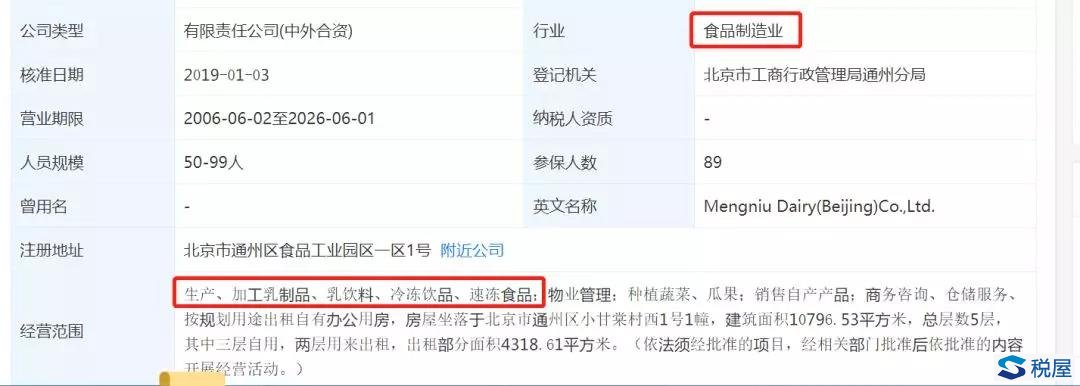

如下图所示,蒙牛乳业的经营范围与所属行业:

哪些不是研发活动?

即使你所在的行业可以享受政策,但是仍有一些活动是不能适用政策优惠的,如对产品的常规升级、产品售后技术支持、对产品、服务、技术、材料或工艺流程的重复或简单改变、市场调研、人文、社科、艺术方面的研究等。

上述活动不能让企业获得新的科学技术,对于产品、服务、工艺等没有实质性改进,或没有明确的研发目标,不属于研发活动,不能适用加计扣除的政策优惠。

财务、税务有什么要求?

财务:会计核算健全,按要求对研发支出进行会计核算,设置研发辅助账,按不同项目归集研发费用

税务:实行查账征收的居民企业

简而言之,除前述条件以外,会计上,没有按规定设研发辅助账、按项目归集研发费用的;税务上,实行核定征收的、属于非居民企业的,都是不能享受加计扣除政策优惠的。

赶紧复核一下,会计核算是否规范、研发费用范围是否合规吧!

(法规依据:国家税务总局公告2015年第97号、财税〔2015〕119号、《企业所得税法实施条例》、税务总局所得税司负责人就研发费用税前加计扣除政策有关问题答记者问)

重点领域

合作建房纳税争议 房地产开发烂尾楼纳税争议 重大涉税案件刑事辩护 重大税案行政诉讼代理 企业所得税纳税争议特色服务

汇算清缴收入计算风险 重大民商税款分担争议 无形资产摊销费用扣除纳税争议 境内外所得纳税争议 项目合作利润分成所得税款分担代理范围

税案委托 法律援助 法学专家论证 专家证人出庭 司法鉴定评估关于我们

联系我们 关于我们 税法专家 智律网 屋连网QQ/微信号

1056606199