售后回购是指企业销售商品的同时承诺或有权选择日后再将该商品(包括相同或几乎相同的商品,或以该商品作为组成部分的商品)购回的销售方式。

(一)会计处理

2017版《企业会计准则第14号——收入》第三十八条规定企业区分两种情形分别进行:

1.企业因存在与客户的远期安排而负有回购义务或企业享有回购权利的,表明客户在销售时点并未取得相关商品控制权,企业应作为租赁交易或融资交易进行相应的会计处理。其中,回购价格低于原售价的应视为租赁交易,按照《企业会计准则第21号——租赁》的相关规定进行会计处理;回购价格不低于原售价的应视为融资交易,在收到客户款项时确认金融负债,并将该款项和回购价格的差额在回购期间内确认为利息费用等。企业到期未行使回购权利的,应当在该回购权利到期时终止确认金融负债,同时确认收入。

2.企业负有应客户要求回购商品义务的,应在合同开始日评估客户是否具有行使该要求权的重大经济动因。客户具有行使该要求权重大经济动因的,企业应当将售后回购作为租赁交易或融资交易,按照上一种情形有规定进行会计处理;否则,企业应当将其作为附有销售退回条款的销售交易,按照本准则第三十二条规定进行会计处理。

因此,售后回购在会计处理方面有两种情况:

第一种:回购价格<原售价,应当按照租赁准则进行会计处理,视为租赁交易。这种租赁交易一般构成经营租赁,出售方(出租房)应在约定的期限内按合理方法分摊回购价格与原售价之间的差额,确认为当期租赁收入。

第二种:回购价格≥原售价,应当视为融资交易,在收到客户款项时确认金融负债,并将该款项和回购价格的差额在回购期间内确认为利息费用等。

对方企业到期未行使回购权利的,应当在该回购权利到期时终止金融负债的确认,同时确认收入。

(二)税务处理

《国家税务总局关于确认企业所得税收入若干问题的通知》(国税函[2008]875号)第一条第(三)项规定:

采用售后回购方式销售商品的,销售的商品按售价确认收入,回购的商品作为购进商品处理。有证据表明不符合销售收入确认条件的,如以销售商品方式进行融资,收到的款项应确认为负债,回购价格大于原售价的,差额应在回购期间确认为利息费用。

说明:按国税函[2008]875号规定,售后回购方式销售商品,一般情况下是需要直接确认收入的,只有在有证据表明不符合销售收入确认条件的,才会作为负债确认。

【案例-1】回购价格大于原售价的售后回购方式销售商品的财税处理

甲公司在2018年7月1日与乙公司签订一项销售合同,根据合同向乙公司销售一批商品,开出的增值税专用发票上注明的销售价格为100万元,增值税额为16万元。商品尚未发出,款项已收到。该批商品的成本为80万元。7月2日,签订的补充合同约定,甲公司应于同年11月30日将所售商品购回,回购价为110万元(不含增值税额)。

乙公司在2018年行使了回购的权力,甲公司按约定支付回购价款127.6万元,并取得增值税专用发票。

假定甲公司已执行新收入准则。

问题:甲公司2018年度售后回购的财税处理

1.会计处理

(1)2018年7月1日,收到货款::

借:银行存款 116万元

贷:应交税费——应交增值税(销项税额) 16万元

合同负债 100万元

(2)回购价格大于原售价的差额,应在回购期间计提利息,计入财务费用:

借:财务费用——售后回购融资利息 10万元

贷:合同负债 10万元

(3)11月30日回购商品时,收到的增值税专用发票并支付回购价款:

借:应交税费——应交增值税(进项税额) 17.6万元

其他应付款 110万元

贷:银行存款 127.6万元

2.税务处理及纳税调整

案例中情况,满足《国家税务总局关于确认企业所得税收入若干问题的通知》(国税函[2008]875号)规定,满足“以销售商品方式进行融资”的条件,不确认企业所得税的应税收入。税务处理与会计处理一致,不作纳税调整。

【案例-2】回购价格低于原售价的售后回购销售商品的财税处理

A公司是一家钢铁制造企业,生产的产品用建筑用架管。在2018年6月30日与B公司签订一项销售合同,根据合同向B公司销售一批架管,开出的增值税专用发票上注明的销售价格为110万元,增值税额为17.6万元。当日商品发出,款项已收到。该批商品的成本为80万元。7月1日,签订的补充合同约定,A公司应于2020年6月30日将所售商品购回,回购价为80万元(不含增值税额),价税合计92.80。

B公司在2020年行使了回购的权力,A公司按约定支付回购价款92.80万元,并取得增值税专用发票。

资料:假设架管可以使用8年,在使用期间按平均年限法折旧,预计净残值率为10%。

假定A公司已经执行新收入准则。

问题:A公司售后回购业务的财税处理

会计处理分析:案例所及的售后回购,回购价格低于原售价,根据新修订的收入准则规定,应当按照租赁准则进行会计处理,视为租赁交易。根据租赁准则规定,案例中售后回购形成的租赁属于经营性租赁,不构成融资性租赁。

1.会计处理

(1)2018年6月30日收到销售款:

借:银行存款 127.6万元

贷:合同负债 110万元

应交税费——应交增值税(销项税额) 17.6万元

同时,发出商品:

借:固定资产——出租固定资产(架管) 80万元

贷:存货 80万元

(2)2018年度确认租赁收入

假定按直线法分配,则2018年度应分配确认收入=(110-80)/2*2=7.5万元

借:合同负债 7.5万元

贷:其他业务收入——租赁收入 7.5万元

同样道理,2019年度应确认租赁收入15万元,2020年度应确认租赁收入7.5万元。会计分录不再赘述。

(3)2018年度确认架管折旧

2018年度折旧额=80*(1-10%)/(8*2)=4.5万元

借:其他业务成本——租赁成本 4.5万元

贷:累计折旧 4.5万元

同样道理,2019年度应确认租赁成本及固定资产折旧9万元,2020年度应确认租赁成本和固定资产折旧4.5万元。会计分录不再赘述。

(4)2020年6月回购:

借:合同负债 80万元

应交税费——应交增值税(进项税额) 12.8万元

贷:银行存款 92.80万元

对于回购回来的架管,根据A公司对其后续处理,作出恰当的会计处理。如果是继续用于出租,则不做会计处理,将其继续保留在“固定资产——出租固定资产”内即可。如果折价销售处理,直接按照固定资产清理进行会计处理。

假定A公司在收回该批架管后,在2020年7月以75万元(不含税价)对外出售了并收到货款。则会计处理如下:

第一步:

借:固定资产清理 62万元

贷:固定资产——出租固定资产(架管) 62万元(80-9*2)

第二步:

借:银行存款 87万元

贷:固定资产清理 75万元

应交税费——应交增值税(销项税额) 12万元

第三步:

借:固定资产清理 13万元

贷:资产处置收益 13万元

2.税务处理

(1)增值税:案例中售后回购的增值税处理,会计处理与税务处理是一致的。

(2)企业所得税

根据《国家税务总局关于确认企业所得税收入若干问题的通知》(国税函[2008]875号)第一条第(三)项规定,对于有证据表明不符合销售收入确认条件的,如以销售商品方式进行融资,收到的款项应确认为负债,回购价格大于原售价的,差额应在回购期间确认为利息费用。

该项规定直接点明了回购价格大于原售价的情况,但是对于回购价格低于原售价的情况却并没有详细阐明。对于“有证据表明”的证据具体是什么,后续也没有相关规定进行明确,因此实务中很多税务机关都只是认可回购价格大于原售价的情况下,才可以做负债确认而不做收入确认。因此,为了避免产生税务争议以及税务风险,建议对于售后回购的回购价格低于原售价的,在税务处理时还是先做收入确认。

因此,A公司2018年度对于架管应确认销售收入110万元,销售成本80万元;2020年度应确认购入资产,计税基础是80万元。

3.税会差异分析

2018年度:会计上,确认收入7.5万元,确认成本4.5万元;而税务方面,需要确认收入110万元,成本80万元。其中差异均需要做纳税调整。

2019年度:会计上确认了租赁收入和成本,而税务方面什么不需要确认,因此也需要进行纳税调整。

2020年度:会计上确认收入和成本,而税务方面仍然不需要确认租赁收入和成本,仅仅只是需要确认购入资产及计税基础即可。但是,售后回购的管架计税基础是回购价格,因此计税基础是80万元;而会计处理的结果,管架已经作为出租的固定资产处理,通过两年折旧,到2020年6月30日时,其资产的账面价值是62万元(80万元-9万元*2)。另外,税务上回购资产仍然属于存货性质,与会计处理计入固定资产也是存在差异的。如果后续处置,也要注意资产类别的差异。

4.纳税调整

下面通过A公司企业所得税申报表填报来说明纳税调整的具体过程。

(1)2018年度填报与调整过程

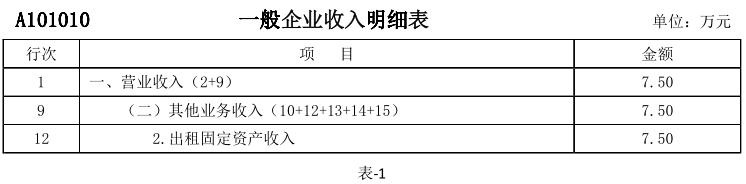

第一步:填写《A101010一般企业收入明细表》,如表-1:

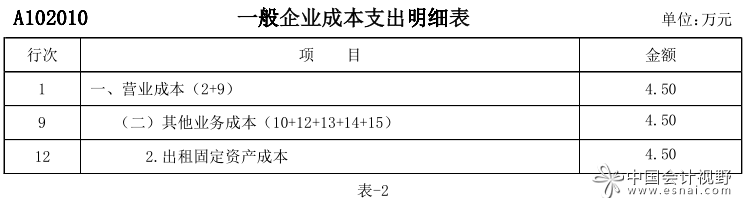

第二步:填写《A102010一般企业成本支出明细表》,如表-2:

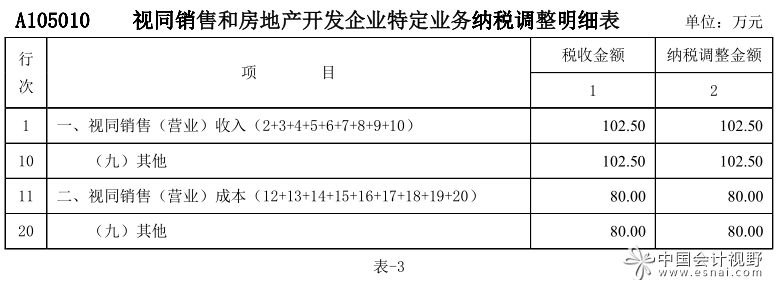

第三步:填写《A105010视同销售和房地产开发企业特定业务纳税调整明细表》,如表表-3:

说明:会计处理在2018年度已经确认收入7.5万元,所以此处调增收入金额=110-7.5=102.50万元;而会计处理虽然确认了成本4.5万元,但是通过固定资产折旧来的,故销售成本还是应保持80万元不变,会计上多出的折旧额单独通过资产折旧来调整。

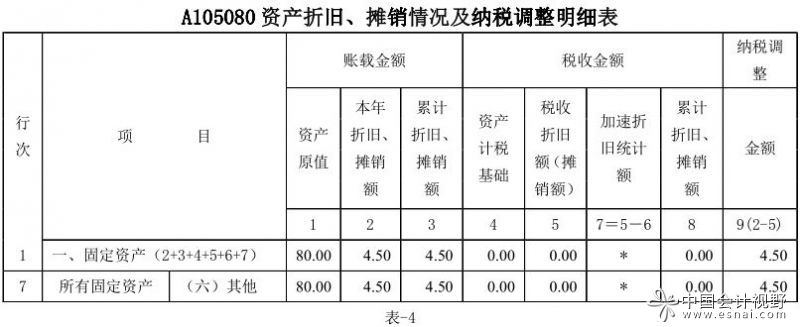

第四步:填写《A105080资产折旧、摊销情况及纳税调整明细表》,如表-4:

第五步:填写《A105000纳税调整项目明细表》,如表-5:

说明:通过以上步骤的纳税调整,其纳税申报的最终结果体现的就是税务处理的结果。应税收入=会计收入7.5万元+纳税调增102.5万元=110万元;销售成本=纳税调增80万元;资产折旧=会计折旧额4.5万元-纳税调整4.5万元=0万元。

(2)2019年度填报与纳税调整

在2019年度,会计上继续确认了租赁收入与租赁成本,而税务上都不予认可,因此对于租赁收入和租赁成本都应进行纳税调整,将其调整后最终体现为0,具体调整过程就不再赘述。

(3)2020年度填报与纳税调整

假定2020年回购后直接折价处理,销售价格为75万元,即前述“会计处理”环节最后的会计分录。

第一步:填写《A101010一般企业收入明细表》,如表-6:

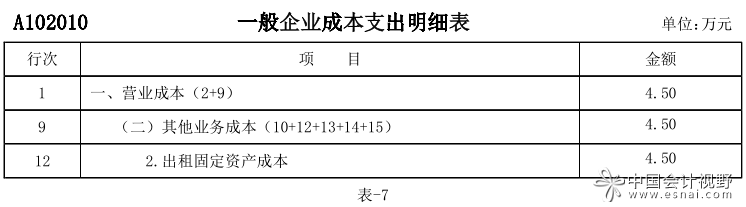

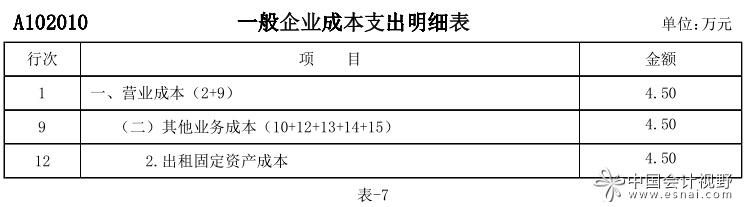

第二步:填写《A102010一般企业成本支出明细表》,如表-7:

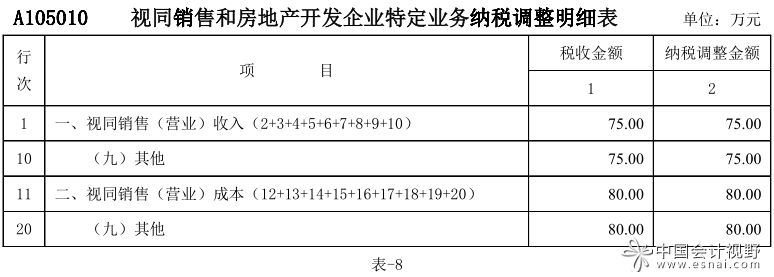

第三步:填写《A105010视同销售和房地产开发企业特定业务纳税调整明细表》,如表-8:

说明:架管回购后折价销售,会计上没有确认销售收入,而是作为固定资产清理处理的,故应做视同销售纳税调整,视同销售收入就是收到的不含税金额,而架管在回购时的计税基础是80万元,故视同销售成本就应该是80万元。

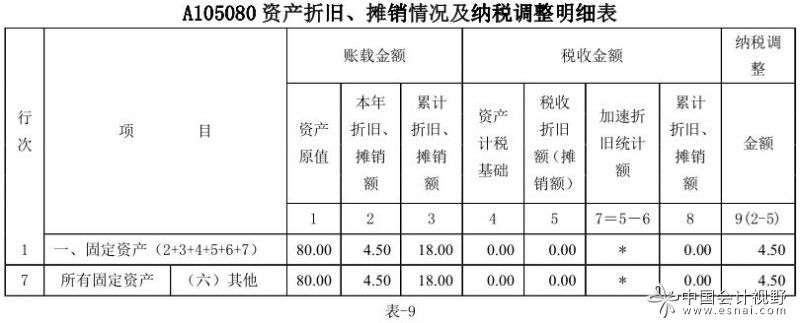

第四步:填写《A105080资产折旧、摊销情况及纳税调整明细表》,如表-9:

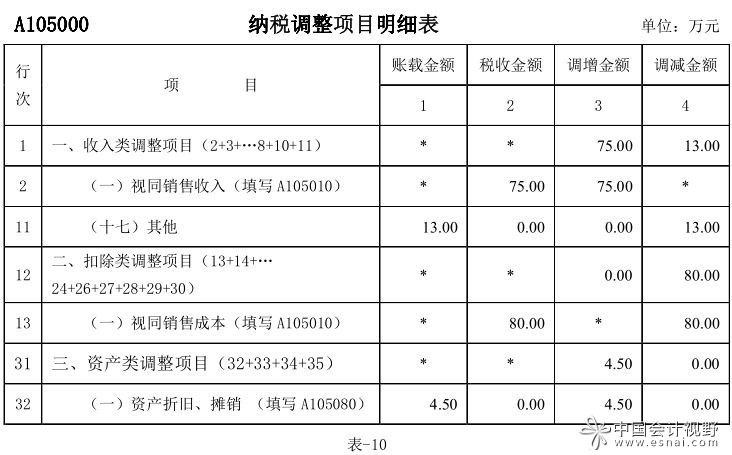

第五步:填写《A105000纳税调整项目明细表》,如表-10:

说明:由于会计处理确认了固定资产清理的“非流动资产处置利得”13万元(表2-2-14),而税务上应确认架管的商品销售额,所以此处应调减收入13万元。

重点领域

合作建房纳税争议 房地产开发烂尾楼纳税争议 重大涉税案件刑事辩护 重大税案行政诉讼代理 企业所得税纳税争议特色服务

汇算清缴收入计算风险 重大民商税款分担争议 无形资产摊销费用扣除纳税争议 境内外所得纳税争议 项目合作利润分成所得税款分担代理范围

税案委托 法律援助 法学专家论证 专家证人出庭 司法鉴定评估关于我们

联系我们 关于我们 税法专家 智律网 屋连网QQ/微信号

1056606199